Lo spread a 163 punti, il decennale italiano sfiora il 2%. Il quadro generale relativo ai tassi d’interesse si fa sempre più complesso e di difficile interpretazione. In mezzo ci sono migliaia di milliardi di risparmi che meritano di non venir fagocitati da infllazione, tassi ed oscilazioni dele borse. E dalla Germania riprendono a parlare di Repressione Finanziaria”.

Settembre 2019 questa è l’immagine che il Bild, uno dei principalli quotidiani tedeschi publica di Mario Draghi, quando l’attualle presidente del Governo italiano era ancora governatore della BCE. “Draghi succhia i nostri risparmi”. Titolava il Bild.

Cosa era accaduto per scatenare tanta rabbia? Semplice, Draghi aveva appena inondato di liquidità l’Europa con il suo Bazooka, e questo aveva determinato il crollo dei tassi d’interesse. Con i rendimenti addirittura in negativo i risparmiatori tedeschi, con grandi masse di liquidità, si sono ritrovati nell’impossibilità di veder crescere il frutto dell loro sacrificio. A distanza di qualche anno le cose non sono molto cambiate. Anzi.

I tedeschi la chiamano “repressione finanziaria”. Un giornale economico tedesco in questi giorni sottolineava come, sebbene i rendimenti nominali a 10 anni siano tornati positivi, ora a +0,2%, quando si sottrae l’inflazione effettiva del 4,9%, i rendimenti reali rimangono a -4,7%. I rendimenti reali sono ancora più negativi.

L’inflazione è galoppante e l’intervvento della Lagarde, apparso ai più approssimativo, non ha contribuito ad orientare positivamente i mercati.

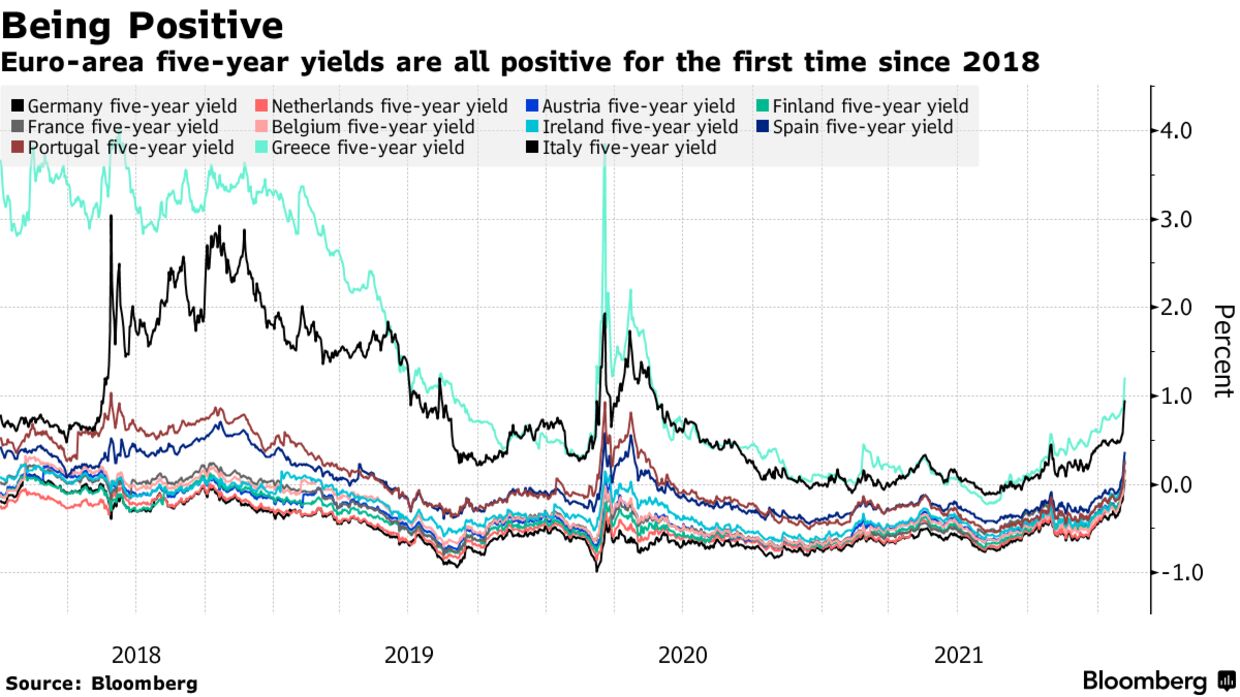

I rendimenti negativi stanno diventando una specie in via di estinzione anche in Europa. Ma per certi versi il delta per i risparmaitori si sta allargando ancora di più in chiave negativa.

Rendimenti più positivi dovrebbero rappresentare un sollievo per quegli investitori costretti negli ultimi anni ad assumersi sempre più rischi alla ricerca di rendimenti, dai mercati emergenti al debito spazzatura. Alcuni gestori di portafoglio, comprese le banche centrali, possono acquistare solo titoli a rendimento positivo.

Ma la staticità dei risparmi rischia di generare in questa fase danni e repressioni, come le chiamano i tedeschi, ancor più grandi di quelle degli anni a rendimenti negativi. E’ tutta una questione relativa alla capacità di cambiare comportamenti, anche finanziari, in funzione di mutate condizioni di mercato.

L’ammontare del debito a rendimento negativo è crollato di quasi un terzo solo giovedì dopo la riunione della BCE, il più grande calo di un giorno in assoluto.Ora è solo una frazione del suo picco record sopra gli 8 trilioni di euro (9,5 trilioni di dollari) durante la pandemia.

I movimenti di mercato della scorsa settimana hanno visto i rendimenti a cinque anni in tutte le principali economie europee diventare positivi. Il prossimo passo saranno le scadenze triennali, con solo titoli come Germania, Francia e Paesi Bassi ancora negativi. Oggi tutto sta accelerando in questa direzione.

I rendimenti negativi stanno scomparendo ancora più rapidamente nel mondo del debito societario. Nell’indice Bloomberg che replica le obbligazioni investment grade in euro, solo il 5% circa ora rende meno di zero, in calo rispetto a oltre il 50% di appena sei mesi fa.

Intanto si rischia anche un’ultriore frenata dei consumi. La gente spaventata dall’aumento repentino dei prezzi rischia di fare scellte errate ed attivare una vera e propria fase recessiva.

Su tantissimi esempi ne scegliamo uno: Amazon ha dichiarato che aumenterà il prezzo di ogni abbonamento Prime negli Stati Uniti. Il canone mensile passerà da 12,99 a 14,99 dollari mentre l’ abbonamento annuale da 119 a 139 dollari. Amazon ha alzato per la prima volta il prezzo di Prime dal 2018.

E si apre un nuvo fronte. Cosa accadrà a debiti pubblici a rischio in Paesi come l’Italia? Ed a tutti i prestiti personali chiesti a tasso variabile?