Proprio ieri sera sono tornato da un breve viaggio a Parigi, la Ville-Lumière, la capitale della Belle Époque, sempre bellissima nonostante le vicende di queste settimane (gli scioperi contro la riforma delle pensioni voluta dal Presidente Macron).

Sono andato a Parigi per incontrare due importanti società di gestione ed è stata un’occasione come sempre interessante ascoltare direttamente dalla voce di chi è sui mercati tutti i giorni qual è la situazione che stiamo attraversando (poi vedremo).

Ma soprattutto è stata l’occasione per ritrovare quella sensazione: a Parigi in qualche modo la Belle Èpoque ancora si ritrova in molti dei suoi angoli: nel bellissimo ristorante in perfetto stile dell’epoca Le Train Bleu, all’interno della Gare de Lyon, nelle brasserie di Montparnasse o lungo il percorso dell’autobus 63.

La Belle Èpoque fu un periodo storico caratterizzato da crescita economica, dai progressi della tecnica e della scienza e da un grande miglioramento delle condizioni di vita, soprattutto delle classi più agiate, ça va sans dire…

E con un senso di ottimismo nel futuro diffuso e convinto: l’Europa sembrava aver finalmente concluso il periodo delle guerre e – dopo la fine dello scontro franco-prussiano – attraversava un periodo di pace e prosperità economica.

I progressi in campo medico portarono a una diminuzione delle epidemie e della mortalità infantile e a una grande crescita demografica; le innovazioni tecnologiche senza precedenti (l’illuminazione elettrica, l’automobile, la radio, il cinema) fecero da traino a un impressionante aumento della produzione industriale e del commercio mondiali, la sterlina britannica era la “moneta” del mondo e l’Inghilterra era il centro economico per eccellenza.

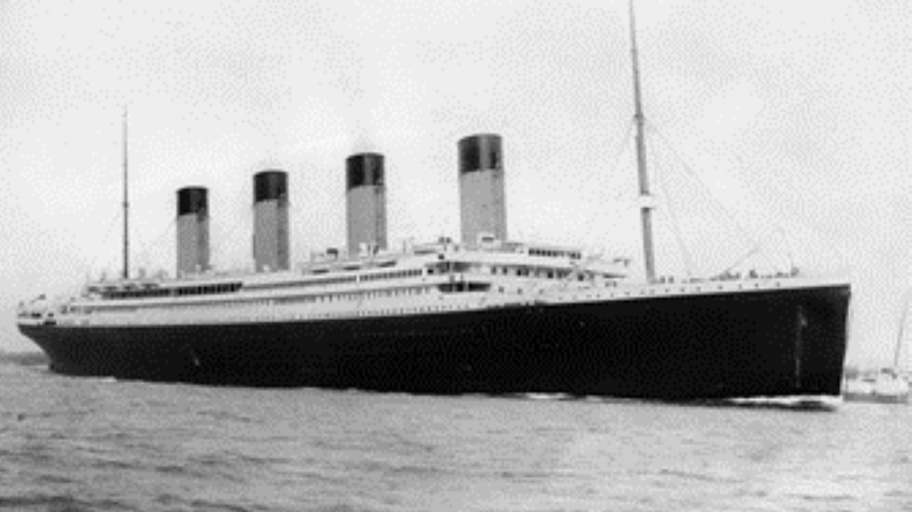

Oltre alla Tour Eiffel uno dei simboli della Belle Èpoque fu il Titanic…

E se – convenzionalmente – la fine della Belle Èpoque si colloca storicamente con lo scoppio della Prima Guerra Mondiale è vero che il naufragio del Titanic ne rappresenta idealmente il simbolo del sogno infranto.

Per alcuni aspetti proprio il grande ottimismo e la fiducia nei mezzi dell’uomo fecero sottovalutare i molteplici rischi che poi si rivelarono fatali per la grande nave proprio nella notte del 15 Aprile 1912:

– l’aprile del 1912 fu particolarmente mite, le temperature elevate favorirono la formazione di molti più iceberg rispetto alla media stagionale;

-un trasferimento inatteso fece dimenticare al secondo ufficiale di restituire la chiave dell’armadio che custodiva i binocoli per le vedette;

-il Titanic venne costruito tra il 1909 e il 1911 nei cantieri navali Harland & Wolff di Belfast e nella costruzione venne usato un tipo di acciaio (comune all’epoca) con un alto contenuto di fosforo e zolfo che rendeva l’acciaio più fragile;

– i rivetti (chiodi) usati per unire le paratie a prua e poppa erano di acciaio di minore qualità e furono martellati a mano anziché con la rivettatrice automatica;

– le lance di salvataggio erano 20 invece delle 48 previste (per ragioni “estetiche”), tanto a cosa sarebbero servite visto che la nave era inaffondabile?

– la rivalità tra le due compagnie transatlantiche per la conquista del record di traversata atlantica, indusse il comandante Smith a procedere alla massima velocità per arrivare a New York in anticipo e strappare il primato alla concorrente Canard Line.

Il paragone con i tempi attuali è naturale, tanti sono gli elementi di incertezza che gli investitori devono fronteggiare: dall’aumento dell’inflazione a al rialzo dei tassi di interesse, dalla geopolitica al possibile arrivo della recessione, dalla transizione energetica alla deglobalizzazione, dalla denatalità all’invecchiamento della popolazione e alla sostenibilità dei sistemi previdenziali (v. situazione in Francia).

Per evitare che uno o più di questi rischi si trasformi in un iceberg e faccia affondare la nostra nave dobbiamo attuare – diversamente da quanto fecero gli armatori della White Star Line e il comandante Smith – una serie di strategie difensive: innanzitutto una grande diversificazione, unica vera arma che consente di ripartire i rischi su una serie di asset class diverse; poi la costruzione di un portafoglio equilibrato, né troppo prudente (ricordiamo la presenza di un’inflazione più resiliente del previsto) né troppo aggressivo tale da espormi ai venti estremi del mercato (non dobbiamo battere nessun record di velocità); evitare di riporre troppa fiducia nelle proprie capacità di valutazione (overconfidence), i gestori sono sul mercato tutti i giorni con mezzi e capacità di analisi enormemente maggiori dei nostri.

Allo stesso tempo, traendo ispirazioni dai nostri amici della fine dell’Ottocento, un sano e corretto ottimismo verso il futuro è comunque consigliabile: aver fiducia porta a vedere le cose da una angolazione positiva e ci fa vivere meglio.

Massimiliano Maccari, 20 aprile 2023