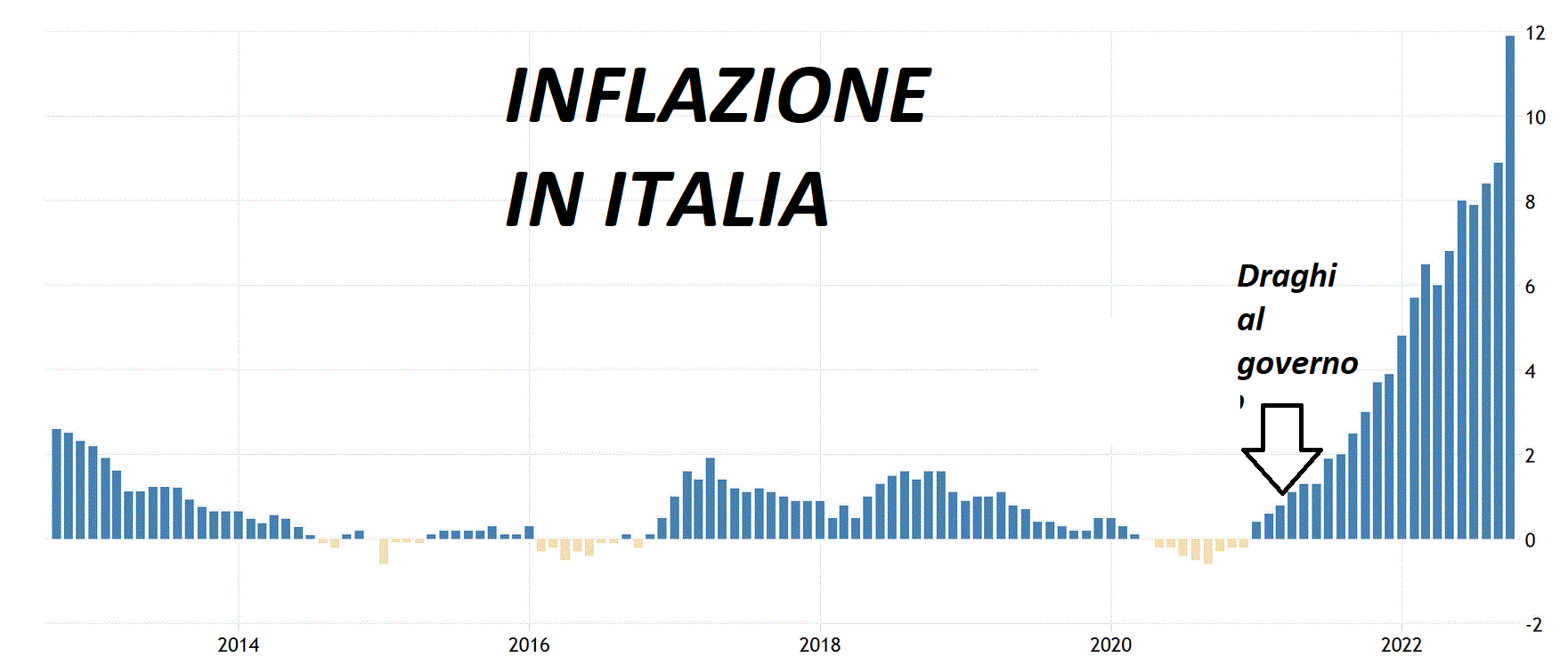

L’Inflazione in Italia è arrivata con il dato di questi ultimi giorni all’11,9%, record dal 1983 e anche record dell’Europa occidentale assieme a Olanda e Uk. La cosa paradossale è che Mario Draghi ha presieduto all’esplosione dell’inflazione con il suo governo, ma a nessuno viene in mente di associarlo a questo dato di fatto.

Non è solo una coincidenza fortuita dovuta a fattori “esterni”. Come mostriamo di seguito è il frutto di una serie di politiche di cui egli è stato uno dei rappresentanti. A cosa è dovuta? Sul peso relativo dei fattori ci sono opinioni ovviamente diverse, ma su quali siano i fattori causali non ci sono dubbi:

1. crisi energetica, a sua volta dovuta in parte alle politiche “verdi” che hanno scoraggiato gli investimenti in gas, petrolio, nucleare e in parte alle sanzioni alla Russia, per le quali si paga ora il gas Lng americano da 5 a 10 volte tanto di quello russo;

2. aumento generale delle materie prime dovuto anch’esso alle politiche cosiddette “sostenibili” e poi ai lockdown che hanno creato “colli di bottiglia” in diversi elementi della catena di produzione;

3. deficit pubblici intorno al 10% del Pil in tutto il mondo occidentale, motivati dai lockdown e finanziati stampando moneta dalle Banche Centrali (indirettamente, cioè comprando i titoli di stato sui mercati).

In sostanza l’esplosione dell’inflazione è dovuta a tre fattori: i lockdown, le politiche per la riduzione del CO2 e in generale “eco-sostenibili” e le sanzioni alla Russia. Diversa la situazione negli Stati Uniti perché da loro la spesa per consumi è esplosa e il Pil ha accelerato grazie a quasi 6mila miliardi di deficit addizionali in due anni con il pretesto dei lockdown. Tanto per fare un esempio, i finanziamenti agevolati straordinari per compensare il lockdown negli Usa sono stati “condonati”, per cui chi aveva cinque dipendenti si è ritrovato rimborsati tutta la parte di contributi in busta paga, parliamo di rimborsi di fatto a fondo perduto anche di 50mila dollari per dipendente. Anche se gli stipendi non reggono la corsa dell’inflazione, in America stanno aumentando tra il 6 e il 7% l’anno e nella fascia di reddito bassa anche di più grazie ad una disoccupazione praticamente scomparsa.

In Italia gli aumenti salariali sono sotto il 2% in media complessivamente, mentre l’inflazione sfiora ora il 12%. Parliamo di una perdita di reddito reale del 10% annuo. L’inflazione degli anni ‘70 e inizio ‘80 era totalmente diversa perché allora gli stipendi aumentavano quanto l’inflazione, tanto è vero che la quota di reddito del lavoro dipendente toccò allora i massimi.

A chi vanno in tasca allora questi aumenti dei prezzi, oltre che ai produttori esteri (americani) di gas liquefatto e speculatori vari sul gas? L’Italia importa materie prime persino nell’alimentare per cui sta regalando soldi a produttori esteri di materie prime e anche semilavorati e componenti vari. Basti pensare a batterie elettriche e pannelli solari, tutti importati e che vengono sussidiati anche più di prima grazie al Pnrr (e ovviamente con la crisi energetica c’è una corsa a montarli).

Da noi ci sono grossisti e anche artigiani e aziende varie nei settori dei semilavorati, in tutto quello che entra nelle costruzioni, energia, alimentare che fanno ora utili mai visti, perché ovviamente quando ci sono aumenti improvvisi del 50% si diffonde la psicosi dell’inflazione e anche dove i costi non lo giustificano i prezzi aumentano “perché adesso c’è l’inflazione”. Poi ci sono ovviamente le banche che possono aumentare il costo dei finanziamenti senza aumentare la remunerazione dei conti per cui anche se i Btp rendono oltre il 4% i conti correnti sono sempre intorno a 0%, mentre i fondi obbligazionari perdono tutti dal 15% in su (a meno che non siano in dollari).

Con un’inflazione all’12% un risparmiatore che abbia investito nei fondi obbligazionari (che rischiano di solito meno di quelli azionari) potrebbe ritrovarsi con una perdita anche del -30% se si tratta di obbligazionari a lungo termine (come i Btp a dieci anni ed equivalenti tedeschi o francesi).

Quest’anno, quindi, la fascia di italiani che ha rendite finanziarie soffre di perdite che non si vedevano da decenni. Curiosamente, se ne parla poco, forse perché appunto sono perdite che vengono non tanto dalle borse ma dalle obbligazioni, dal reddito fisso e l’industria del risparmio gestito non sa cosa dire ai clienti.

Il succo di questa storia dell’esplosione improvvisa dell’inflazione è che crea squilibri di reddito, alcuni ne beneficiano anche in Italia (come si è accennato sopra) ma la maggioranza di persone a reddito basso e chi ha una rendita finanziaria invece ci rimette. Questa inflazione redistribuisce il reddito, in parte verso l’estero, tanto è vero che l’Italia come tutta l’Europa ora è passata di colpo da surplus a deficit estero e in parte verso settori che possono aumentare i prezzi, ma a cui non aumentano molto i costi. Non a caso la borsa italiana va meno peggio di altre, le società nell’energia, le banche e anche ora che il gas è sceso le utilities vanno bene.

Questa inflazione però è frutto delle scelte politiche dell’élite europea, che ha voluto le politiche di riduzione del CO2 molto più che in America e sicuramente molto di più che in Asia dove si continua tranquillamente con il carbone. L’élite di Von der Leyen, Macron, Draghi e soci ha voluto anche i lockdown, mentre negli Usa a governo repubblicano non ci sono stati. Poi l’élite europea ha accettato di seguire gli Usa nelle sanzioni totali alla Russia, rinunciando a gas che costa 20 per andare a pagare il gas americano da 100 a 200 (per MWh). E ci sarebbe anche da parlare dell’eredità di 8 anni di politiche di tassi di interesse a zero e di finanziamento di enormi deficit stampando miliardi di euro (con il computer) della Bce.

I politici si lamentano se la Bce riporta i tassi ora all’1,5%, ma in realtà con inflazione all’12% è un aumento irrilevante, una volta si portavano i tassi all’8% o 10% se l’inflazione era oltre il 10%. Questi aumenti di tassi sono di facciata e la Bce non ha nemmeno ancora smesso di comprare Btp e altri titoli. E intanto le politiche per il CO2 continuano e le sanzioni pure. Come si sa, il Pil ora, per via dell’inflazione, aumenta del 10% l’anno in termini “nominali” e questo alleggerirà il peso del debito. Può darsi allora che l’inflazione attuale sia stata non casuale: una scelta voluta dalle élite come unico modo per ridurre il peso del debito.

Paolo Becchi e Giovanni Zibordi, 29 ottobre 2022