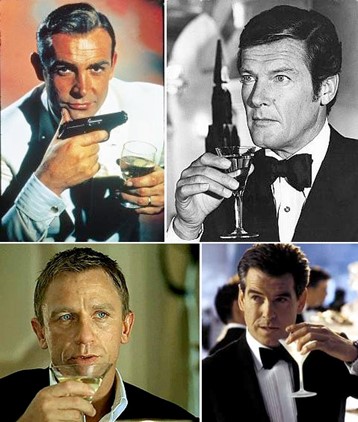

“Un Martini, agitato, non mescolato”

Per gli appassionati di cinema è una delle frasi più iconiche di sempre; pronunciata dall’agente segreto più famoso del mondo (del quale sono ovviamente un fan), James Bond 007.

E come non ricordare la prima apparizione di 007? Quel “Sono Bond, James Bond”, poche parole anch’esse entrate nella storia, pronunciate dal primo, inarrivabile, attore che lo interpretò, Sean Connery.

Pochi giorni fa ho visto – in ritardo – l’ultimo film, quel “No Time To Die” in cui James Bond – interpretato da Daniel Craig – alla fine del film muore.

E se, per la prima volta, sembra una fine definitiva, alla fine del film appare come sempre la frase tranquillizzante: James Bond will return…

E come nella saga di 007 c’è un altro Bond che alla fine ritorna sempre: è l’autentico Mr. Bond, il mercato obbligazionario globale.

Nato in epoca medievale nell’Italia settentrionale, quasi ottocento anni fa, il mercato obbligazionario è cresciuto fino a raggiungere dimensioni immense e, come disse anni fa Bill Gross, all’epoca gestore del fondo obbligazionario più grande del mondo (il Pimco Total Return Bond): “i mercati obbligazionari sono potenti perché sono la base fondamentale di tutti i mercati. Il tasso di interesse su un titolo obbligazionario determina il valore delle azioni, degli immobilie e di tutte le classi di attività”.

Il mercato obbligazionario formula infatti ogni giorno un giudizio sulla credibilità di ogni decisione di politica monetaria o fiscale del governo.

Ma il suo vero potere risiede nella capacità di sanzionare un governo facendo aumentare il costo del suo indebitamento. (tratto da Ascesa e declino del denaro di Niall Ferguson).

Ricordate quello che è successo all’Inghilterra solo poche settimane fa?

La premier inglese Liz Truss – che poi si è dovuta dimettere – annunciò una manovra finanziaria incentrata sull’aumento del debito senza indicare adeguate coperture finanziarie.

Il mercato obbligazionario immediatamente si girò contro il provvedimento chiedendo tassi di interesse più alti sui titoli di stato inglesi (i Gilt), questo provocò un aumento del costo del servizio del debito, gli investitori iniziarono a vendere i titoli provocando un ulteriore aumento e il crollo della sterlina, questo stava per determinare la bancarotta dei fondi pensione inglesi, pieni di titoli di stato della corona britannica; solo l’intervento della banca centrale inglese e una precipitosa marcia indietro del governo ha scongiurato il pericolo.

Nel 2022 peraltro, come detto ampiamente nelle precedenti newsletter, tutto il mercato obbligazionario globale ha subito – sino ad oggi perlomeno – forti oscillazioni negative: l’alta inflazione e le politiche restrittive delle banche centrali (definite hawkish, cioè da falchi, in contrapposizione con quelle dovish, da colombe) hanno provocato forti rialzi nei rendimenti e, di conseguenza, forti discese nei prezzi (sia in termini nominali che, ancor di più, reali).

Come però ho ripetutamente detto, il violento riprezzamento delle obbligazioni ha comportato un rialzo dei rendimenti a livelli che non si vedevano da oltre dieci anni; un dato per tutti: il 4 gennaio di quest’anno compravamo i Btp ottenendo in cambio tassi negativi fino al 2025 e un magro 1,05% per il Btp con scadenza dieci anni; oggi al 2025 portiamo a casa un 2,6% netto e il decennale viaggia al 3,50% (rendimento 3,5 volte quello di inizio 2022).

Guardate la tabella qui sotto che evidenzia la differenza di rendimento da inizio anno a oggi…

Tutti i gestori sono concordi nell’affermare che sul mercato delle obbligazioni c’è l’occasione di acquisto migliore degli ultimi dieci/quindici anni, non sappiamo ovviamente se questo è il livello minimo di prezzo ma sappiamo che a questo prezzo il rendimento corrispondente è quanto mai interessante.

Mr. Bond will return!!!

Massimiliano Maccari, 27 novembre 2022